PBR1倍割れ企業がマーケットから求められていること

2023年07月05日

「PBR1倍割れ」が話題だ。PBRは企業を評価する際の一指標としてよく使われているが、上場会社にとって株価は市場が決めるものであるとのスタンスのもと、PBR1倍割れへの具体的な対応策を開示し実践するケースはあまりなかった。

これが、2023年3月31日に東京証券取引所より「資本コストや株価を意識した経営の実現に向けた対応について」(※1)という通知がなされ、その中で「PBR1倍割れ」の改善について触れられたことにより潮目が変わった。ここでは、「PBR1倍割れ」の意味について改めて考えて見たい。

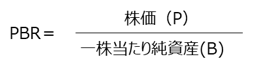

PBR(Price Book-value Ratio)は、株価が一株当たり純資産の何倍かを図る指標であり、日本語では「株価純資産倍率」という。

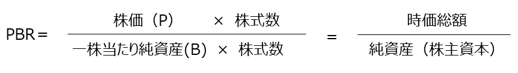

ここに株式数を掛けると以下の式となる。

この数値が1を下回ると「PBR1倍割れ」と言われ、「時価総額が純資産の価値もないならば、会社を解散し純資産を株主で分けた方が良い」等の表現で株価の低さが例えられる。

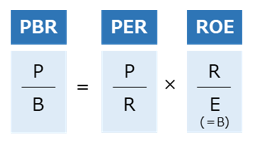

PBRの改善策検討にあたっては、以下の分解式による解説がよく行われる。

PBRを向上させるためには、分解式で示されたROEの改善が第一優先事項となる。このROEに関し、その低さが今回の東証の通知の中で指摘されている「資本コストを上回る資本収益性を達成できていない」というPBR1倍割れの原因につながる。

ROE改善策の詳細はここでは割愛するが、計算式的には、R(=利益)を高めるか、E(=株主資本)の削減となる。

株主資本の削減策は、増配や自社株買いの財務戦略が基本となる。財務戦略は、とても重要な施策である一方で、営利企業としてはやはり資本収益性を満たす「利益」をいかに高めていくか、そのための事業戦略が重要なのは言うまでもない。

また、資本収益性を高める施策のひとつとして、資本収益性の低い事業を高い事業に入れ替え事業構造を抜本的に見直していく、事業ポートフォリオ経営の実践が期待されている。ソニーグループ、日立製作所等が改革を進め資本収益性を高めてきた好事例と言われている。しかし、このような改革は簡単ではなく、痛みも伴う。やり抜くためには、中長期のビジョンや経営戦略が必須となる。

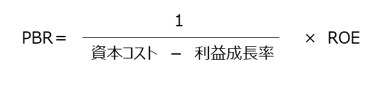

PERに関しては、業種や市況に影響される指標であるため、その改善策について触れられないケースもあるが、以下の式に変換し説明が行われることもある。

これは、「資本コスト-利益成長率」がアカデミックには PER の逆数に収斂される(※2)という考えに基づくものである。ここから導き出されることは、利益成長率を高めることの重要性であり、これがPERを高めることにつながる。

ここまで説明してきた視点を整理するとPBR1倍割れ企業がマーケットから求められていることが見えてくる。

①中長期の経営ビジョンを策定し、②事業戦略として、資本収益性を満たす利益を増しつつ利益成長率を高め、③財務戦略として、増配・自社株買いを効果的に実施し、④経営戦略として、資本収益性改善のための事業ポートフォリオ経営を実践する。経営として行うべき重要事項が凝縮されていると言える。

これらをマーケットにインパクトを持って打ち出し、投資家の期待値を高めることも重要だ。経営戦略や事業戦略の内容、財務戦略の規模、効果的なIR、これら取り得る施策を分析し、経営をデザインする力も大切となる。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

マネジメントコンサルティング部

主席コンサルタント 弘中 秀之