米国:QTがもたらす10年-2年米国債利回りスプレッドの逆イールド化

2022年09月01日

10年-2年米国債利回りスプレッドは7月以降逆イールド状態となっており、米国経済が近い将来景気後退に陥るのではないかとの懸念が市場で飛び交っている。個人消費が底堅いとはいえ、FRBの金融引き締めを背景に住宅投資や設備投資は落ち込み、実質GDP成長率が2四半期連続でマイナス成長となったことを踏まえれば、こうした逆イールドの常態化も不思議ではない。

もっとも、こうした逆イールド現象はFRBのバランスシート政策の影響を強く受けている可能性がある。昨年11月のテーパリングから始まり、今年6月から開始されたバランスシート縮小(QT)に関して、FRBの残存期間別国債保有残高を見ると、1年以上5年未満の減少幅が大きく、次いで5年以上10年未満となっている。他方で、1年以上5年未満及び5年以上10年未満の保有減を受け、一部資金が流れ込んだ91日-1年未満の国債の保有残高は増加している。また、FRBは保有する国債の残存期間構成が過度に短期化せず、市場に中長期の成長資金を供給できるよう、10年以上の国債保有を増やしている。つまり、QTが進む中で、需給面の観点から、FRBの保有が減少している2年債に関しては金利上昇圧力が強まる一方で、10年債に関しては金利低下圧力がかかりやすくなる。

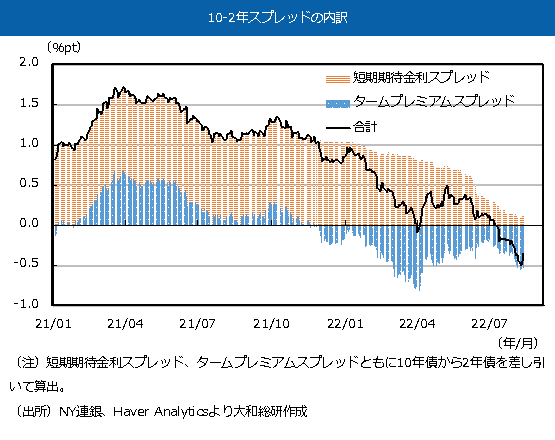

バランスシート政策が金利にもたらす影響は、タームプレミアムに表れやすい。タームプレミアムとは、一般的に残存年限の長さに伴う上乗せ金利とされ、通常は10年債のタームプレミアムが2年債のそれを上回ることが多い。しかし、昨年11月のテーパリング開始以来、10年債のタームプレミアムが2年債を下回る逆転現象が発生している。10年-2年米国債利回りスプレッドの内訳(期待短期金利スプレッド、タームプレミアムスプレッド)を見ると、タームプレミアムスプレッドのマイナス分が10-2年米国債スプレッドの逆イールド化を促進している。

QTも金融環境の引き締めをもたらし、景気を抑制するという意味では、タームプレミアムを含めて景気後退シグナルの一部として考慮することに妥当性はある。しかし、QTが国債の需給面に強く作用し、逆イールドを発生しやすくしてしまっている点は、QTが実施されていなかった過去の逆イールドとは区別する必要があるだろう。とりわけ、9月以降はQTのペースが加速することで、タームプレミアムのマイナス幅を深掘りし、逆転現象は長期化する可能性があることから、10年-2年米国債利回りスプレッドを景気後退シグナルとして捉えることは、一層の慎重さを要することになろう。こうしたQTの影響を一旦除いたうえで、景気後退の可能性を考えるのであれば、短期金利の将来的な軌道を示す期待短期金利スプレッドや10年-3ヵ月米国債利回りスプレッドなどを併せて確認してもよいかもしれない。なお、期待短期金利スプレッドも10年-3ヵ月米国債利回りスプレッドも、景気後退期に逆イールド化する傾向があるが、足下はプラス幅が縮小している一方、少なくとも逆イールド化はしていない(8月23日時点)。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

経済調査部

主任研究員 矢作 大祐

関連のレポート・コラム

最新のレポート・コラム

-

人手不足時代の外国人労働者の受け入れと共生の課題

潜在成長率を年率0.4%pt押し上げ/共生の鍵は日本語教育

2026年02月26日

-

テキスト分析が映し出す金融当局の楽観視

金融当局ネガティブ指数で、金融システムへの警戒感の変化を読む

2026年02月26日

-

ガバナンス・コードはスリム化するか?

原則の統合によって原則数減少、独立性判断方針の「策定・開示」から「策定」へ変更し要開示事項が減少

2026年02月26日

-

高市政権の消費減税と成長戦略を検証する

成長投資・危機管理投資に求められる「選択と集中」

2026年02月26日

-

有価証券届出書の提出免除基準の引上げと残された課題

2026年02月25日