米金融政策の変化に伴う経験則

2022年02月24日

米国では、コロナショック後に実施された量的金融緩和策がまもなく終了する見込みだ。そして、来る3月のFOMC(15~16日)では、政策金利の引き上げ開始が決定されることが市場コンセンサスとなっている。さらに、その後も年末に向けて複数回利上げを行うことなどがマーケットでは既に織り込まれている。

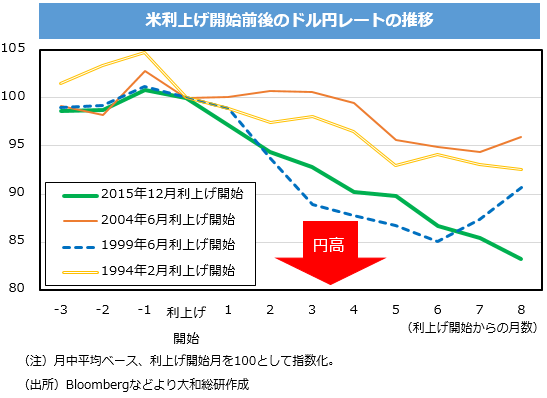

米国での利上げ実施を受けて、市場金利に上昇圧力がかかるならば、為替市場では日米金利差の拡大を背景とした円安/ドル高になるとの思惑が働きやすい。過去の例において、米国の利上げ開始に対して日本や欧州の利上げは遅れる傾向が見られ、中でも日本は最後発となりやすかったことも、金利差拡大の予想を後押しする。しかし、実際には、1990年代以降の4回の米国の利上げ局面において、利上げ開始前後から為替市場ではむしろ円高傾向となっていたことが指摘される(図表参照)。

為替が円高傾向となったことにはいくつかの理由が考えられる。短期的には、マーケットにとって米国の利上げ開始は、材料が一旦出尽くしたと捉えられること。米国の金融政策はとりわけ注目度が高いイベントだけに、相場格言にいわれる「噂で買って事実で売る」というかたちのドル売り/円買いも出やすいといえる。加えて、日本の利上げ開始の遅れを見越して、債券運用者の資金が、当面の価格下落リスクの小さい日本市場に一時的にシフトしていた可能性が考えられる。

より中長期的のファンダメンタルズ面での背景としては、米国の利上げ開始は当該時点での好景気を反映していることから、それらを受けて輸出拡大等の恩恵を受けやすい日本経済への成長期待が高まることも挙げられよう。実際に、同時期の日本では輸出拡大のほかに機械受注等も好調な傾向が見られ、マーケットでは円高のもとでも日本株は堅調であったことが多い。

もっとも、米国の利上げ開始に対して、当初は前のめりの金融引き締め実施による景気失速懸念が浮上しやすいことには注意が必要となる。これも短期的にはリスクオフの“悪い”円高要因となり得るが、今回の利上げ見通しの大きな要因であるインフレ率の上昇については、まもなくピークアウトが予想されていることから、懸念は長続きはしないだろう。今後、過度の金融引き締めや景気失速への懸念が後退してくるならば、今回も為替市場ではより“健全な”円高が示現すると考えられよう。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

経済調査部

シニアエコノミスト 佐藤 光

関連のレポート・コラム

最新のレポート・コラム

-

人手不足時代の外国人労働者の受け入れと共生の課題

潜在成長率を年率0.4%pt押し上げ/共生の鍵は日本語教育

2026年02月26日

-

テキスト分析が映し出す金融当局の楽観視

金融当局ネガティブ指数で、金融システムへの警戒感の変化を読む

2026年02月26日

-

ガバナンス・コードはスリム化するか?

原則の統合によって原則数減少、独立性判断方針の「策定・開示」から「策定」へ変更し要開示事項が減少

2026年02月26日

-

高市政権の消費減税と成長戦略を検証する

成長投資・危機管理投資に求められる「選択と集中」

2026年02月26日

-

有価証券届出書の提出免除基準の引上げと残された課題

2026年02月25日