求められる「高齢顧客」のための業務運営の深化

2018年10月22日

超高齢社会における金融サービスのあり方への関心が高まっている。金融庁が2018年9月に公表した「変革期における金融サービスの向上にむけて~金融行政のこれまでの実践と今後の方針(平成30事務年度)~」においても、退職世代等が抱える「お金」に関する様々な課題への対応の必要性が指摘されており、金融審議会「市場ワーキング・グループ」でも超高齢社会における金融サービスのあり方をテーマとする旨が示されている。

このテーマが重要である理由の一つに、日本の金融資産の保有が高齢者に偏っていることがある。総務省の「全国消費実態調査」をもとにすると、2014年時点では、65歳以上の高齢世帯は個人金融資産の50%弱を保有しており、有価証券に限ると6割強を保有していると推計される。また、高齢世帯の金融資産保有割合はさらに上昇し、2035年時点に50%超となるという推計もある。

さらに、今後、認知症や認知機能の低下が見られる高齢者が増加することも予想されており、超高齢社会における金融サービスのあり方にも大きな影響を与えうる。例えば、認知機能の低下した高齢者は金融詐欺の被害に遭いやすくなり、資産管理・運用能力も低下する。また、認知症となった高齢者の資産の管理・処分を家族が円滑に行うことは困難になる。相続対策なども本人が認知症になってからは行えなくなる。

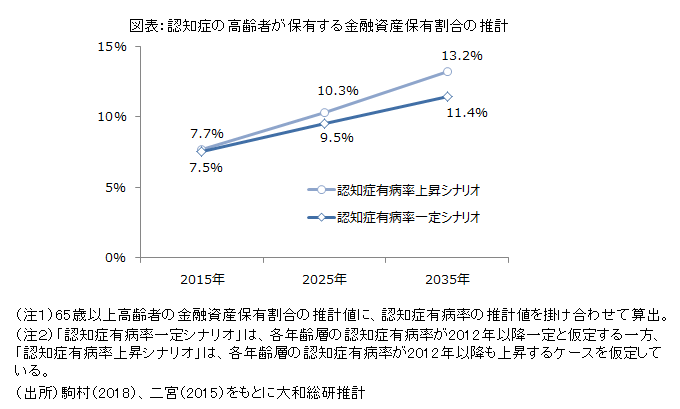

では、認知症の高齢者が保有する金融資産は今後どの程度になるのだろうか。ここでは、年齢別の金融資産保有割合と認知症有病率の推計値から、個人金融資産全体に占める認知症の高齢者の保有割合を算出する。2015年時点の同割合は約8%弱(約135兆円)であり、各年齢層の認知症有病率が今後一定と仮定すると、2035年に11%台まで上昇(図表の「認知症有病率一定シナリオ」)し、今後の糖尿病有病率の上昇を加味した上で推計を行うと、同割合は2035年に13%超まで上昇する(図表の「認知症有病率上昇シナリオ」)(※1)。2035年の個人金融資産残高が現状の水準だと仮定すると、認知症の高齢者の金融資産は後者のシナリオでは約245兆円まで増加すると推計できる。さらに、記憶障害が生じるなど「認知症の一歩手前」の状態である軽度認知障害(MCI)の有病率も認知症有病率と同程度上昇すると仮定すると、金融資産の2割以上が認知機能の低下した高齢者により保有されることになる。

超高齢社会における金融サービスについては、例えば、クレジットカード会社と連携し、高齢者がデビットカードを利用した際に、家族や親類へメールを自動配信するサービスを提供する地域銀行が出てきている。また、資産運用・管理について高齢者の立場でアドバイスができる担い手を増やすために、同年代である高齢の営業員の充実を図る金融機関もある。認知機能の低下した高齢者への資産の偏在がより大きくなることを踏まえると、金融機関にはこのような「高齢顧客」のための業務運営がより求められることになるだろう。

(※1)糖尿病患者は正常者に比べて認知症になりやすいという実証研究もあり、糖尿病有病率の上昇は認知症有病率の上昇につながると考えられている。

参考文献

●駒村康平(2018)「金融老年学とはどのような学問か」『地銀協月報』2018.6月号、pp3-9、一般社団法人全国地方銀行協会

●二宮利治(2015)「日本における認知症の高齢者人口の将来推計に関する研究」、厚生労働科学研究費補助金 厚生労働科学特別研究事業

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

金融調査部

研究員 森 駿介

関連のレポート・コラム

最新のレポート・コラム

-

2026年1月鉱工業生産

普通乗用車などの大幅増産により自動車工業が生産全体を押し上げ

2026年02月27日

-

人手不足時代の外国人労働者の受け入れと共生の課題

潜在成長率を年率0.4%pt押し上げ/共生の鍵は日本語教育

2026年02月26日

-

テキスト分析が映し出す金融当局の楽観視

金融当局ネガティブ指数で、金融システムへの警戒感の変化を読む

2026年02月26日

-

ガバナンス・コードはスリム化するか?

原則の統合によって原則数減少、独立性判断方針の「策定・開示」から「策定」へ変更し要開示事項が減少

2026年02月26日

-

消費税減税より「最初の一歩」を。米国のトランプ口座が示す物価高対策

2026年02月27日