アベノミクスと消費税率引上げで優位性高まる自社株買い

2014年01月14日

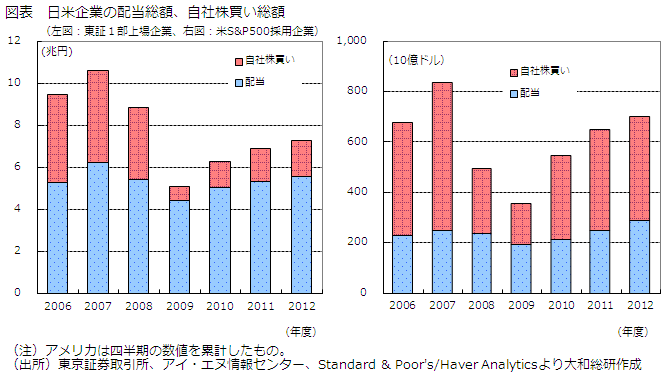

企業の株主還元策として多く用いられる手法は、配当と自社株買いである。東証1部上場企業の配当および自社株買いの過去の実績をみると、配当総額が比較的安定して推移する一方、自社株買いは2000年代後半の金融危機の際に大幅に減少し、近年においてもあまり回復が見られない(図表)。アメリカのS&P500採用企業においても配当総額は安定的に推移しているが、自社株買いに関しては2009年度(四半期の数値を累計したもの)を底に大きく回復しており、2006年度の水準に近づきつつある。2008・2009年度を除き、自社株買いが配当を上回る水準で実施されており、株主還元策として自社株買いが活用されている様子が窺える。

配当は株主全体に同時期に行う必要があるが、自社株買いは時期・株数など柔軟に設定することが可能である。また自社株買いは、株主に応じるかどうかの選択権があることも、配当との大きな違いである。アメリカ企業が配当を上回る水準で自社株買いを行っている理由の1つには、この使い勝手のよさがあるだろう。

日本企業による自社株買いが相対的に少ないのは、欧米に対して自社株買いの歴史が浅いことが影響しているものと推測される。1994年の商法改正まで、自社株買いは原則禁止されていた。自社株を消却せずに保有する「金庫株」が解禁されたのは2001年の商法改正である。現在においても、企業の株主還元策において言及される内容は配当に関するものが多く、自社株買いに言及する企業は一部に限られる。

日本銀行が2013年12月に公表した「第159回全国企業短期経済観測調査」によれば、日本全体の2013年度の企業業績は、2012年度比で増収・増益となることが見込まれる。業績回復が実現すれば、株主からも利益配分を求める声が強くなるだろう。2012年12月の安倍政権誕生以降、企業の出費を増やすような(賃上げや設備投資などを促す)政策が次々と打ち出されていることに加え、2014年4月には消費税率の引上げが予定されており、利益の社外流出に敏感になっている企業もあるかもしれない。そういった企業にとって、増配と比べて持続性を求められない自社株買いは、株主の利益配分を求める声に応える有効な株主還元手段といえよう。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

金融調査部

主席研究員 太田 珠美