推進力が必要な日本株式市場

2014年07月17日

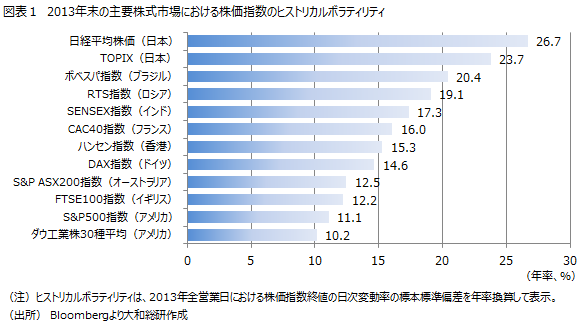

昨年は、「アベノミクス相場」と言われたように日本の株式相場の活況が注目されたが、一方、それとともに相場が大きく荒れたといった指摘も多く見られた。そこで、改めて、日本の代表的な株価指数である日経平均株価およびTOPIXと他の株式市場の株価指数について、昨年末時点のヒストリカルボラティリティを比較した(図表1)。ヒストリカルボラティリティは、株価指数の変動の大きさを表す指標の一つであり、一般的に株価指数(終値)の過去の日次変動率を用いて計算される。昨年1年間のデータを用いて計算したヒストリカルボラティリティからは、昨年の日本株式市場は海外の株式市場よりも荒れていたと評価することができるだろう。

昨年の荒れ相場については、「あらかじめ組み込んだコンピュータープログラム(アルゴリズム)に従って流動性の高い株価指数先物を売買するCTA(商品投資顧問)と呼ばれるタイプのヘッジファンドの影響力が強まったこと」(平成26年3月20日付 日本経済新聞『なぜ日本の株式相場はかくも荒れるのか』)が一因として挙げられることが多い。残念ながら、これを裏付けるデータが手元にないが、CTAを顧客として抱えていると言われる複数の証券会社における日経平均先物の買い建玉が日経平均株価の上昇に合わせて大きく積み上がっていたことなどから、少なくとも、CTAが昨年の相場に大きく関わっていたことは受け入れられるだろう。CTAはよく相場を荒らす原因として登場するが、昨年の日本株式相場に関して言えば、FRBによる量的緩和や日本銀行による異次元緩和によって生じたいわゆる緩和マネーを通じて上昇の推進力になっていたという言い方もできる。

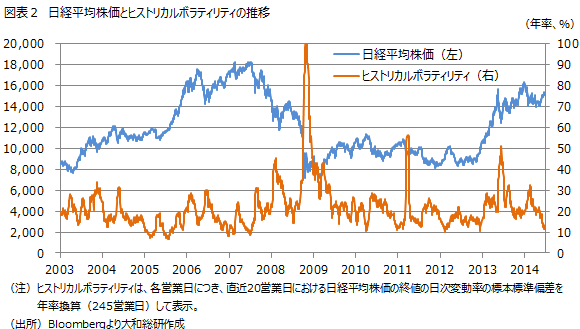

日経平均株価をさらに遡って眺めてみると、「郵政相場」などと呼ばれた2005年あたりの上昇相場が昨年来の上昇相場と重なる(図表2)。実際、当時も海外のヘッジファンドによる取引が相場の牽引役であったとも言われていたことから、ここ数年の大きな上昇相場の背景には海外投資家の投資資金があったということに改めて気づかされる。

一方、今年に入ってからは、日経平均株価が16,000円を割って始まった後、足元では15,000円台を行ったり来たりという状況であり、ヒストリカルボラティリティは年率10%台前半にまで落ち込んでいる(図表2)。過去のヒストリカルボラティリティの平均的な水準が年率25%程度であることを考えると、数字だけを見れば、日本株式市場が急激に落ち着いたと評価できるが、足元の薄商いを含めて考えると単純に動くための推進力を失ったと言った方が正しそうである。

海外におけるリスク要因がトリガーとなって、日本の株式市場が落ち着きを失って大きく崩れることは、「郵政相場」の後に訪れた2007年の世界金融危機で経験済みである。FRBは年内に量的緩和を終了、来年の早い段階にゼロ金利解除が視野に入る可能性がある。それに加えて、ウクライナやイラクの情勢、中国経済の行方などのリスク要因がある中、気まぐれな緩和マネーの逆流に飲み込まれることなく、今度こそ、日本政府の成長戦略による推進力を得て、自力で日本株式相場が上昇していくことを望むばかりである。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。