為替レートと輸出価格についての教科書的記述は現実に当てはまるか

2014年04月24日

為替変動と輸出の関係については、教科書などには「円安になれば輸出価格は低下し競争力が増すので輸出が増える」などの記述が見られる。

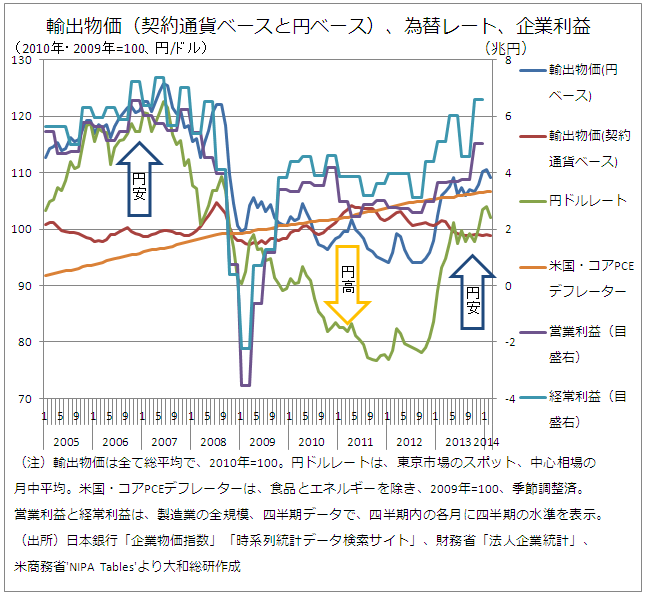

しかし、実際はどうだろうか。日本では輸出も外貨建てが支配的である(※1)。下図の輸出価格(※2)を見ると、実際の海外での競争で問題となる契約通貨ベース(赤線)では、円安でも円高でも、中長期的にもそれほど変化は見られない。為替レート(黄緑の線)が変動すると、大きく変わるのは円ベースの輸出価格(青線)である。

2012年末頃からの今回の円安局面では、まず円安が急激だったので一定の為替差益も生じた可能性がある。為替差益は、その他の営業外利益に計上され、これが営業利益(紫色の線)に上乗せされて経常利益(水色の線)となるので、こうした効果もあってか、まず経常利益が増加したのかもしれない。

企業は契約通貨ベースの輸出価格(赤線)はあまり変化させないため、為替レート(黄緑の線)が円安傾向を強めると、円ベースの輸出価格(青線)が上昇し、円ベースで算出される営業利益(紫色の線)も増加してくる。

一方、契約通貨ベースの輸出価格があまり変化しないのであれば、日本の輸出競争力はそれほど向上しなかったのであろうか。更に考慮すべき点は、日本ではデフレが続いていたが、輸出先ではインフレが通常なことである。例えば、米国・コアPCEデフレーター(橙色の線)は一貫して上昇を続けており(※3)、日本の輸出価格があまり変わらなければ、次第に競争力を増すことになる(※4)。

以上は、企業の輸出担当の方などは良くご存じのことかもしれない。教科書の説明とは異なり、こうした動きの方が現実には支配的である可能性がある。輸出も輸入も自国通貨建てが基本(※5)とみられる基軸通貨国(昔は英、今は米)では、上記のような教科書的説明は妥当なのかもしれない。経済学の理論や教科書もそうした国で作られたものが支配的となり各国はそれらを「輸入」するのが通常であるが、基軸通貨国ではない日本などにはそのままでは当てはまらないかもしれない。更に、Jカーブ効果のプロセスも、為替レートと輸出につき上記のような教科書的な説明がなされることがあるが、実際は違うのかもしれない。

いずれにせよ、これまで日本はデフレ心理に覆われ「安ければ良い」一辺倒であった。デフレ脱却が視野に入り、良いものを必ずしも安くなくてもリーゾナブルな値段で売ることが結局は競争力につながるのは、製品差別化が進んだ現在では、輸出も同様なのかもしれない。

(※1)財務省「貿易統計 貿易取引通貨別比率」(2013年下半期)では、金額比率で、米ドル53.4%、円35.6%、ユーロ6.1%、豪ドル1.2%、元0.6%、その他3.1%。

(※2)本来は通関価格を用いるべきところ、契約通貨ベースのデータがないため、それがある企業物価データを使用した。

(※3)米国ではCPIはラスパイレス方式のため、連鎖方式のコアPCE(Personal Consumption Expenditure:個人消費支出)デフレーターに比べ上方バイアスが生じ、インフレ指標としては後者が用いられるのが一般である。

(※4)物価変動の差も考慮した実質為替レートは、competitiveness「競争力」と呼ばれることもあるが、輸出や輸入の通貨建てなどは考慮されておらず、今回は使用していない。

(※5)関連して、基軸通貨国だけが為替レートを1ドルいくら(米)、1ポンドいくら(英)といった形で表す慣例がある。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。