2016年下半期に、中国国内ではG20首脳会議の開催、海外ではアメリカの大統領選挙という二つ大きな出来事がある。それを背景にした、人民元為替レートの動向予測は容易ではない。なぜなら、政策面の新たな不確定要素が存在する可能性があるからである。分析を簡潔化するため、本文の予測は中国人民銀行(中央銀行)が現行の中値形成メカニズムを変更しないことを前提とするものである。本文では、過去の一定期間における人民元為替レート変動の基本的特徴に基づき、将来の変動を簡単に予測してみたい。

一般的には、人民元為替レートの予測は、以下のロジックに従う。即ち、米連邦準備制度理事会(FRB)による利上げが予測されると、クロスボーダー資金が新興国(中国)からアメリカへと流出する。また、実効為替レートの米ドル指数が上昇すると、新興国通貨(人民元為替レート)が下落するのである。

「終値+通貨バスケット」というメカニズムの下で、人民元為替レートの動向を予測する場合、FRBの利上げ予想と通貨バスケットよりも、むしろ、米ドル指数が用いられがちである。しかし、場合によって、米ドル指数の上昇は必ずしも利上げ予想と関係するわけではない。例えば、イギリスのEU離脱の影響を受けて、米ドル指数が上昇したと同時に、FRBによる利上げ予想も一時的にせよ後退し、資本は新興市場諸国に逆流した。つまるところ、米ドル指数が必ずしも最適な予測指標とは限らず、新興国通貨を参照して人民元為替レートを予測したほうが、より効果的な結果を出せるのではないだろうか。

本質について言えば、人民元は依然として新興国通貨と位置付けられ、リスク回避通貨ではない。リスク回避通貨の場合、国際金融市場において、リスクがやや高くなると、クロスボーダー資本がリスクの高い金融資産から流動性の高い金融資産へ流れる。そういう意味で、米ドルと日本円が代表的なリスク回避通貨である。中国は相対的に大きな経済規模を有しているが、金融市場の整備がまだ進んでおらず、外国為替市場と国債市場のキャパシティーも小さいため、海外資本の流入を受け入れる能力が弱い。したがって、少なくとも現時点において、人民元は新興国通貨だと考えるべきである。

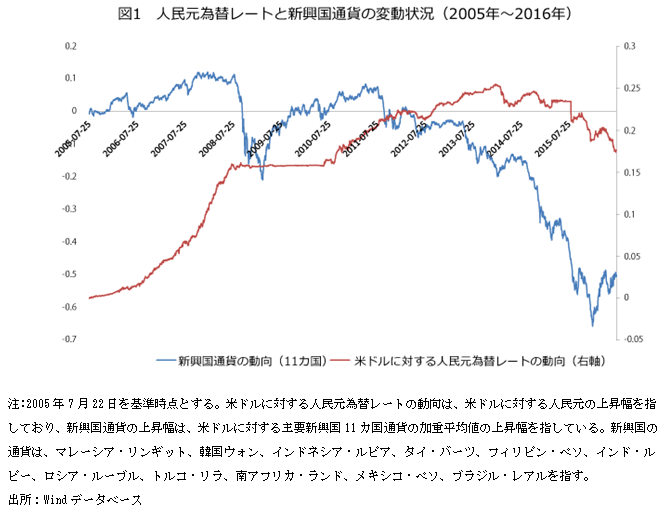

人民元為替レートの動向は、新興国の通貨の動向と類似性があると考えられる。図1は2005年7月から現在までの人民元の対米ドルレート及び新興国11カ国の対米ドルの実効為替レートの変動である(注:すべてのデータは2005年7月22日を基準時点とする)。データを比較してみると、注目すべき特徴が二つある。

その一、2005年から現在まで、人民元為替レートの変動は、他の新興国の通貨と少なからぬ類似性がある。

2005年から2008年まで、人民元とほかの新興国の通貨が、米ドルに対してみな増価した。それに、増価スピードと幅も比較的一致しており、三年間で10%‐15%程度上昇した。

2008年から2010年まで、人民元為替レートは米ドルと連動していた。2010年7月から2011年7月までも、米ドルに対し、人民元とほかの新興国の通貨はまた、共に増価した。

2013年7月から2014年7月まで、人民元とほかの新興国通貨は、為替レートの変動に大きなずれが生じた。新興国の通貨が大幅に減価したのに対し、人民元は米ドルに対して増価した。その時期は、人民元為替レートが下落する直前の準備期とも言える時期であった。

2014年7月から現在まで、人民元とほかの新興国の通貨は共に持続的に減価している。同時期、米ドル指数は17%近く上昇していた。それに対し、新興国の通貨は35%下落し、人民元は米ドルに対してわずか7%下落した。そこから、通貨当局が人民元の下落幅を調整していることが分かる。

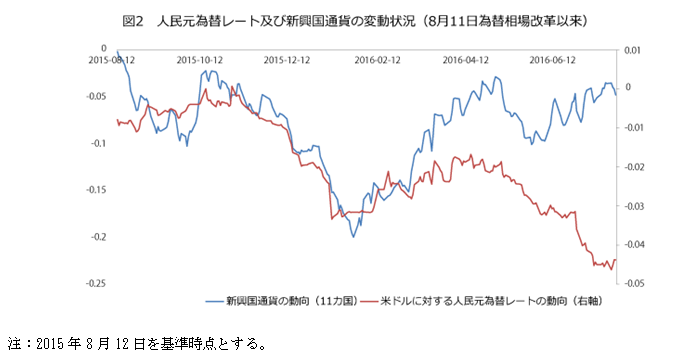

その二、他の新興国通貨と比べれば、人民元はより安定している。2015年8月11日に為替相場改革政策が打ち出されて以来、人民元下落の相対的スピードはやや高まった。新興国通貨は10%下落したのに対し、人民元為替レートは約2.2%下落した(図2を参照)。同時に、特に注意すべきことは、「終値+通貨バスケット」というメカニズムを導入して以来、人民元下落の圧力が軽減していないことである。3月から4月まで、新興国通貨は米ドルに対して増価したが、人民元の上昇幅は非常に小さかった。しかし、6月のイギリスのEU離脱によるスターリング・ポンド下落の影響を受け、その際、中国では資本流出のペースが緩やかになり、中国経済のファンダメンタルズから見て、人民元下落の加速が許されないにもかかわらず、通貨バスケットが依然として人民元為替レートの下落に拍車をかけた。

上述の人民元と新興国通貨の比較から、以下のような三つの基本法則をまとめることができる。

1.米ドル指数が上昇する傾向にある時、他の新興国通貨と比べれば、人民元為替レートの下落幅は相対的に小さい。米ドルに対し、新興国通貨が10%下落したとき、人民元は2.2%の下落にとどまった。

2.米ドル指数が下落する傾向にある時、他の新興国通貨と比べれば、人民元為替レートの上昇幅は相対的に小さい。米ドルに対し、新興国通貨が10%上昇したとき、人民元は0.8%の上昇にとどまった。

3.別の面から見ると、日本円とユーロの変動も人民元為替レートに影響を与える。イギリスのEU離脱によって、FRBの利上げ予想が後退し、クロスボーダー資本が新興国市場に流入した。そのため、新興国通貨は顕著な上昇を見せた。中国では、大規模な資本流出は発生しなかったが、ポンドとユーロ(通貨バスケットの25%を占める)の下落によって、人民元為替レートも下落した。

続いて、2016年下半期の人民元為替レートの動向について予測をしてみたい。

楽観的な予想は次の通りである。FRBは、今年下半期の利上げに積極的ではなく、米ドル指数が96程度で横這いに推移していく。それを背景に、新興国通貨は、小幅な上昇を見せるかもしれない。それはクロスボーダー資本のリスク選好度が徐々に高まり、資本が新興国市場に流入していくためである。同時に、人民元為替レートは、相対的に安定した状態で下落の圧力から抜け出し、1ドル=6.75元前後を維持するだろう。

悲観的な予想は次の通りである。FRBは、今年下半期に利上げ姿勢を強め、米ドル指数は96から100まで上昇する。その場合、新興国市通貨は12%程度下落し、人民元為替レートも2.64%程度下落する。1ドル=6.85元程度まで下落するだろう。

もし、日本が更なる金融緩和政策を実施し、日本円の対ドルレートが10%程度下落すると、人民元為替レートはさらに1.5%ポイント程度下落し、1ドル=6.92元程度まで下落する恐れがある。

即ち、最も楽観的な場合、今年下半期における人民元為替レートは1.5%下落し、1ドル=6.72元まで下落する。最も悲観的な場合でも、人民元為替レートは1ドル=7元台にまで下落することはなかろう。現在の相対的に安定した市場の状況を考慮に入れると、今年下半期の人民元為替レートの下限は1ドル=6.8元程度にあると言えよう。

以上の比較分析から見ると、「終値+通貨バスケット」というメカニズムの役割を一方的に誇張したり、或いは唯一の根拠にしたりすべきではないことが分かる。過去の改革のプロセスを振り返ってみると、2015年12月11日の時点で、通貨バスケット政策はすでに中央銀行に言及されたが、2016年1月になってはじめて、人民元為替レートが少しずつ安定状態に戻ることができた。なぜ通貨バスケット政策は一ヶ月経ってからでないと、その役割が果たされなかったのだろうか。

その理由は以下の通りである。2016年1月に、FRBによる利上げ予想が後退したため、多くの新興国通貨は対米ドルで増価し、他方、人民元では通貨バスケットが徐々に市場から信頼を得るようになったのである。FRBが利上げ姿勢を再び強める可能性があるという情勢においては、終値と通貨バスケットとの組み合わせに過度に頼りにすることなく、将来は引き続き人民元為替レートの形成メカニズム改革を更に推し進めるべきである。

(2016年8月発表)

※掲載レポートは中国語原本レポートの和訳です。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

同じカテゴリの最新レポート

-

金融リスク抑制の十年を点検する

2018年09月20日

-

中国社会科学院「今後の不良債権に対応するために実施すべき三つの方策」

2018年03月08日

-

中国社会科学院「中国のシャドーバンキングの発展段階、主な特徴、潜在リスク」

2017年09月01日

最新のレポート・コラム

よく読まれているリサーチレポート

-

中国によるレアアース・レアメタルの輸出規制は日本の実質GDPを1.3~3.2%下押し

供給制約により、自動車産業を中心に生産活動の低迷が懸念される

2025年12月05日

-

2026年の日本経済見通し

1%弱のプラス成長を見込むも外需下振れや円急落、金利高等に注意

2025年12月23日

-

2026年度税制改正大綱解説

給付付き税額控除導入を含めた所得税の抜本的改革が必要

2025年12月25日

-

中国経済:2025年の回顧と2026年の見通し

不動産不況の継続と消費財購入補助金政策の反動で景気減速へ

2025年12月23日

-

「飲食料品の消費税ゼロ」の経済効果

世帯あたり年8.8万円の負担軽減になり個人消費を0.5兆円押し上げ

2026年01月20日

中国によるレアアース・レアメタルの輸出規制は日本の実質GDPを1.3~3.2%下押し

供給制約により、自動車産業を中心に生産活動の低迷が懸念される

2025年12月05日

2026年の日本経済見通し

1%弱のプラス成長を見込むも外需下振れや円急落、金利高等に注意

2025年12月23日

2026年度税制改正大綱解説

給付付き税額控除導入を含めた所得税の抜本的改革が必要

2025年12月25日

中国経済:2025年の回顧と2026年の見通し

不動産不況の継続と消費財購入補助金政策の反動で景気減速へ

2025年12月23日

「飲食料品の消費税ゼロ」の経済効果

世帯あたり年8.8万円の負担軽減になり個人消費を0.5兆円押し上げ

2026年01月20日