2018年01月04日

2017年12月6日、U Htin Kyaw大統領の法案への署名によってミャンマー新会社法(以下、新会社法)が遂に成立した。効力はまだ発生していないが、大統領が別途公表する通達によって施行日が決定される。また、会社登記局及び投資企業管理局は、新会社法が施行される前に、会社設立手続きや文書管理等の電子化を進める計画である。よって、実際の施行までに6ヵ月程度の期間を要すると予想されているが、100年以上も遡る1914年に制定された前時代的な会社法の改正に漸く漕ぎ着けたことについて、国内外の多方面から歓迎の声が上がっている。

新会社法による変更の中で注目されていたポイントの1つが「外国会社」の定義である。その定義の内容如何で、外国人(※1)の投資動向に少なからぬ影響を与えるからだ。旧会社法では、外国人が1株でも保有している会社は「外国会社」と定義され、土地の長期リースや輸出入業者登録ができないなどの実務的な弊害が生じる。このため、多くの企業が定款等で外国人の株式保有を禁止し、事実上、国内企業と外資との合弁が進まないなど対ミャンマー投資の大きな障害となっていた。換言すれば、外国人が実質的に株式取引に参加できない原因でもあり、外国企業による国内企業への出資が進まない要因になっていたのである。一方で新会社法は、外国人が35%を超える株式を直接的又は間接的に保有又は支配する会社を「外国会社」と定義している。つまり、外国人による株式保有が35%以内であれば、その企業は「内国会社」としての事業展開が可能となる。これにより、外国人による株式取引への参加や、外資導入を通じて技術やノウハウを積極的に吸収し成長を図る国内企業の増加が期待できるというわけだ。

このように新会社法の施行は、外国人による株式取引への参加すなわち証券投資の対外開放に関して、法律面での第一ハードルをクリアすることになる。勿論、詳細な制度整備はこれから着手される状況で、実際に外国人投資家がミャンマー株式へ投資可能になるのは暫く時間を要するが、一口に証券投資の対外開放と言っても様々な形態や方式がある。では、ミャンマーにおいてはどのような方式での対外開放が望ましいのか。この点、近隣アジア諸国の事例を参考にするのも有益で、以下では証券取引所開設から一定期間後に証券投資の対外開放を段階的に実施した、中国、台湾、インド、タイ、ベトナムの事例を4つのパターンに整理してそれぞれを概観してみたい。

①適格投資家制度の導入(中国、台湾、インドで採用)

◆一定の基準を満たした外国人投資家に対して、一定の金額内での投資を証券当局及び通貨当局の認可を条件に認めるもの

※中国では最低投資金額が設定されているが、台湾・インドでは設定されていない

◆当初は一部の機関投資家のみを対象とし、徐々に対象を広げるといった段階的な対外開放が行われるのが通常

◆資金流出入の管理が比較的容易であり、当局の裁量余地が広いのが特徴

②外資比率規制に対応した株主管理(ベトナムで採用)

◆外資比率の上限を段階的に引き上げ(20%→30%→49%)、最終的に特定業種を除き上限を撤廃

◆特定業種に関しては、別途、外資比率の上限を設定して、国家戦略に則した管理を行う

③無議決権預託証券の発行(タイで採用)

◆議決権のない証券の取引により、外資比率を気にせず自由な売買が可能

◆価格にプレミアムが発生する可能性はあるものの、比較的良好な取引市場の形成が可能

◆投資資金をプールして預託証券を発行する機関の設立が必要

※欧米では銀行や信託会社が発行するのが通例だが、タイでは証券取引所の子会社が発行

④外国人専用市場の創設(タイで採用)

◆外資比率の範囲内で売買が行われるように、外国人投資家同士の取引を別途管理

◆プレミアムによる二重価格の発生や需要過多時において極端な価格高騰を招くおそれ

例えば、「① 適格機関投資家制度の導入」においては監督当局による管理が容易となる、「③ 無議決権預託証券の発行」においては外資比率の管理が不要となる、などのメリットがある反面、何れも制度やスキームの設計には相応の時間を要するデメリットも指摘できる。また、「② 外資出資比率規制に対応した株主管理」や「④ 外国人専用市場の創設」についても、複雑な制度設計の必要がなく比較的早期の導入が可能な一方で、前者においては外資比率の管理方法や主体をどうするか、後者においては高いボラティリティ(低流動性)や二重価格発生による内外投資家間での公平性欠如が懸念される、といった難点がある。

まさに、あちらを立てればこちらが立たずで、それぞれにメリット・デメリットが混在している。無論、これらにとらわれず、独自に考案した手法を採用する選択肢もあるのだが、何れにせよ肝要なのは、ミャンマーの実情に応じた内容やタイミングで対外開放の具体的な制度を導入していくことだろう。今般の新会社法や過去の証券取引法がそうであったように、ミャンマーでは通常、法制度の策定から実施段階に至るまでに数年単位の期間を要する。一度導入したら、その制度を変更するのに必要な時間と労力もまた大きいことを肝に銘じておくべきだ。加えて、証券投資の対外開放に際しては、外国為替管理も重要な関連テーマとして併せて対応すべきだが、関係監督当局の間で円滑な連携が図れているかの確認も必要だろう。以上の諸点に留意しながら、実際の検討を進めていくことが求められる。

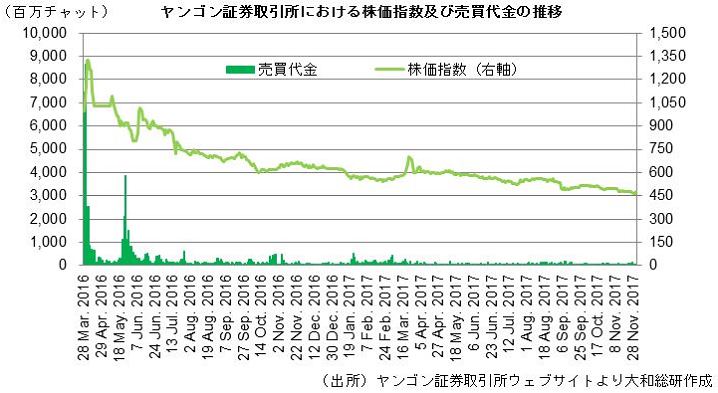

ヤンゴン証券取引所に象徴されるミャンマー資本市場が強固な基盤を確立する上で、「外国人投資家への開放」が優先課題の1つとして挙げられるのは、前々稿(※2)で述べた通りだ。下記の図表が示すように、株価指数や売買代金は取引開始当初に比べると、やや低調と言わざるを得えない状況が続いている。新会社法の制定で現実味を帯びてきた外国人投資家の株式取引への参加が、市場拡大に向けた契機になるのを期待する向きは少なくない。その迅速な実現のためにも、慎重かつ入念な議論を踏まえたミャンマーに相応しい手法で証券投資の対外開放が実施されることを願いたい。

(※1)本稿でいう「外国人」には企業も含まれる。

(※2)アジアンインサイト「ミャンマー資本市場の幕開けと今後の発展に向けた課題」(2016年9月1日)

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

同じカテゴリの最新レポート

-

地域で影響を増す外国人の社会増減

コロナ禍後の地域の人口動態

2025年07月24日

-

コロナ禍を踏まえた人口動向

出生動向と若年女性人口の移動から見た地方圏人口の今後

2024年03月28日

-

アフターコロナ時代のライブ・エンターテインメント/スポーツ業界のビジネス動向(2)

ライブ・エンタメ/スポーツ業界のビジネス動向調査結果

2023年04月06日