2014年07月23日

日本経済を「失われた20年」と表現することがある。その要因・分析の切り口はいろいろあるが、日本企業の業績が伸び悩んでいる、利益率等が低迷しているというのは多くの人が認めるところであろう。企業業績ひとつをとっても技術やマーケティングといった様々な分析があるが、最近注目を集めているものとしてコーポレートガバナンス(企業統治)が挙げられる。一言でいうと、コーポレートガバナンスがうまくいっていないため、日本企業の収益性や生産性が低い、コーポレートガバナンスを機能させることで経営者の意識を改革し、国際競争に勝ち、利益率を世界レベルに引き上げるべき、というものである。

2月には日本版スチュワードシップコードが策定され、6月には会社法改正法が成立した。改正法では、取締役等の一定の親族については、社外取締役・社外監査役と認めない、社外取締役を置いていない場合、定時株主総会で理由を説明しなければならない等、コーポレートガバナンス関連の見直しが盛り込まれた。

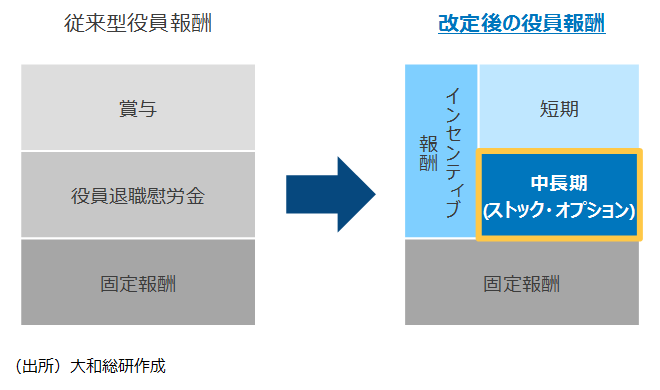

役員の選任や経営の監査はもちろんだが、業務執行役員に対する動機付け(報酬)も重要である。ここで、現在日本の役員報酬体系は「減点主義」になってはいないだろうかという問題がある。かつて、利益が右肩上がりに増えていった時代は、株価も上昇し、株主・投資家は満足し、同時に役員も利益の中から賞与を受け取っていた。しかし、「失われた20年」になると株価は下落・低迷し、株主・投資家には不満が高まっていった。株主に説明しにくいため、役員報酬のうち賞与は休止(実質的廃止)し、固定報酬(+退職慰労金)のみとする企業も多く見られた。賞与を実質的に廃止してしまった企業は、業績が改善しても役員報酬はあまり増えない。むしろ、業績が悪化したり、不祥事が発生した場合、固定報酬の削減や役員の退任に繋がる。良い時にあまり報われず、悪い時には報酬が下がるのでは「減点主義」である。「減点主義」では巨額の資金を注ぎ込む設備投資や研究開発投資といったリスクの高い経営戦略は取りづらくなるだろう。わかりやすくいえば、「何もしないのが一番」という経営になってしまう。これで国際競争に勝つなどということは…いわずもがなというところだろう。

現状を改善するには、短期業績連動報酬等のインセンティブ報酬も有効だろう。ただし、短期業績連動報酬だけでは、極端な短期思考に陥る危険がある(短期に利益を上げるには投資を抑制し人員を削減すれば良い)。そこで中長期のインセンティブ報酬としてストック・オプションを組み合わせることが望ましいと思われる。通常型ストック・オプション(※1)では、経営者がリスクを取り過ぎるという批判もあるが、日本においては個数・金額がまだそのレベルに達している企業は稀であり、そうした状況を心配する必要はないだろう。また、どうしても心配であれば株式報酬型ストック・オプション(※2)という手法もある(両方を組み合わせても良い)。日本の役員報酬の水準からすれば、ストック・オプション分の単純な追加(増額)でも容認されようが、株主・投資家に配慮して、役員退職慰労金を廃止しその代替として株式報酬型ストック・オプションを付与することが主流となっているようだ。

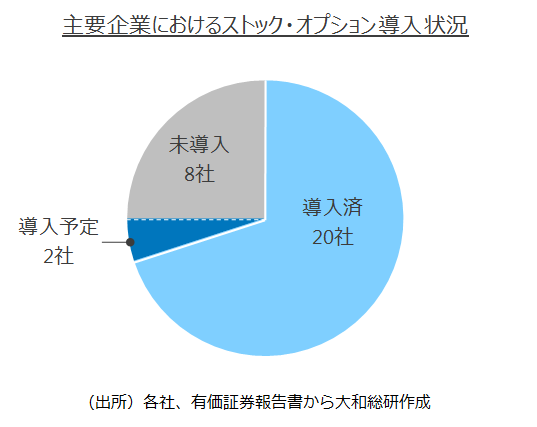

日本ではまだ普及途上にあるストック・オプションだが、主要企業(※3)においては既に一般的となっている。実に67%(20社、(※4))がストック・オプションを導入済みである。また、(未導入10社の中で)集計の対象外である4月以降にストック・オプション導入をプレスリリースしている2社を単純に足せば73%(22社)となる。導入の目的としては「株主の皆様と株価変動のメリットとリスクを共有し、長期的な業績向上および企業価値向上に向けた動機付けを従来以上に高めること」(P社)等としていることが多い。主要企業以外では、まだストック・オプション導入の敷居が高いのかもしれないが、政府がコーポレートガバナンス強化を謳っているという流れの中にあり、徐々に普及していくと思われる。

(※1)(株式報酬型ストック・オプションとの対比で)権利行使価格が株式の時価近辺のストック・オプション。税制適格要件を満たせば税制適格ストック・オプションとなり得る。

(※2)権利行使価格が1円のストック・オプション。通常型ストック・オプションは、株価が権利行使価格を超えれば超えるほど利益になる一方、権利行使価格をいくら下回っても利益がゼロになるだけであり、リスクをとることがメリットなる。それに対し、株式報酬型ストック・オプションは、株価下落のリスクも負う(下落すればするほど損をする)ため、より株主の立場に近いとされる。

(※3)TOPIX core30。平成25年10月7日東京証券取引所公表。

(※4)6月提出の有価証券報告書をはじめとする直近の有価証券報告書で確認できる当期末残高ベース(3月決算であれば3月末)。過去に発行実績があっても直近の有価証券報告書に記載がないものは含んでいない。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

同じカテゴリの最新レポート

-

2025年6月株主総会シーズンの総括と示唆

株主提案数は過去最高を更新。一方で一般株主の賛同は限定的。

2025年10月31日

-

買収対応方針(買収防衛策)の近時動向(2025年9月版)

「同意なき買収」時代における買収対応方針の効果と限界

2025年09月24日

-

2025年6月株主総会に向けた論点整理

活発なアクティビスト投資家。株主提案数は過去最多を更新

2025年05月29日