なぜ個人の株式保有比率は増えないのか

2015年12月21日

12月16日に来年度の税制改正の原案となる「平成28年度税制改正大綱」が公表された。市場関係者は、金融庁が「平成28年度税制改正要望」で求めていた「上場株式等の相続税評価の見直し」が、大綱に盛り込まれることを期待していたが、今回の大綱では見送られることとなった。

相続税の相続財産の価額は、被相続人の死亡日(相続日)の「時価」とされており、上場株式は、相続日の終値、その月、前月、前々月の各終値の平均値のうち最も低い価額で評価される。

上場株式は、短期間で大きな価格下落リスクがあるにもかかわらず、不動産等の他の価格変動リスクのある資産と比べて不利な取扱い(例えば、土地は公示地価の80%程度、ゴルフ会員権は通常の取引価格の70%が相続税評価額)になっている。こうした事情から、特に株式投資の経験がない相続人が、相続時に上場株式を売却するケースが多いとされ、結果として、個人の株式保有比率も増えていない可能性がある。

NISAや2016年から開始するジュニアNISAなどの施策で個人投資家が増えたとしても、現行の評価方法のもとで、相続を契機として株式が売却される状況が続けば、結局、その政策目的を実現できないことになる。「貯蓄から投資へ」を阻む要因の一つになっているといえよう。

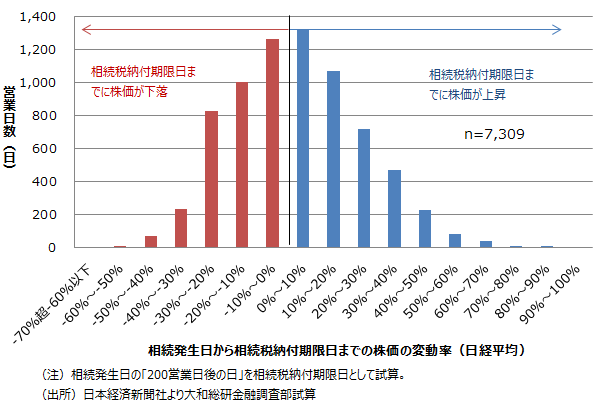

1985年から2014年までの30年間の各営業日(※1)に相続が発生したと仮定して、相続発生日と相続税納付期限日(※2)の日経平均株価の変動率を試算したところ、相続日より相続税納付期限日の株価が下落したケースが46.34%、そのうち、30%以上下落していたケースが4.12%あった。

この試算から、上場株式等の評価額を相続日の市場価格の70%とすれば、約96%の確率で、相続人は株価下落に対する救済を受けられることがわかる。

このように、「相続税における上場株式の評価方法の見直し」は、個人投資家のすそ野を拡大するという意味では、NISAやジュニアNISAの導入に勝るとも劣らない重要な施策であると考える。相続税が課税強化された局面で、激変緩和措置としての見直しが期待されたが、金融庁の要望に盛り込まれたのが10年ぶりということもあり、もしかしたら、今回は唐突感があったのかもしれない。ただ、株式が不利な扱いを受けている点の認識は広まったのではないかと思われる。

再来年度以降の見直しの実現に向け、引き続き尽力したいと考えている。

<関連レポート>

上場株式等の相続税評価の見直し-金融庁、平成28年度税制改正要望-(2015年11月19日:金融調査部)

(※1)1985年1月4日から、200営業日後の日が2014年の最終取引日となる2014年3月10日までの7,309営業日。簡便化のため、営業日ベースで計算。

(※2)簡便化のため「相続発生日から200営業日後の日」を相続税納付期限日とした。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

金融調査部

主任研究員 鳥毛 拓馬