地域金融機関に求められる役割と持続可能なビジネスモデル ~論点整理~

2014年03月24日

2013年9月6日に金融庁から発表された「平成25事務年度 中小・地域金融機関向け監督方針」において、中小・地域金融機関に求められる役割は「適切なリスク管理の下、デフレ脱却のため成長分野などへの積極的な資金供給や、中小企業の経営改善・体質強化の支援の本格化」(「平成25事務年度 中小・地域金融機関向け監督方針のポイント」)であるとしている。この背景には「急激な社会・経済等の変化に対応するため、経営陣が責任ある迅速な経営判断を行うとともに、5~10年後を見据えた中長期の経営戦略を検討することが重要」(同)との金融庁の認識がある。

これを踏まえて、監督方針としては、「地域金融機関が自らのビジネスモデルの持続可能性などについても適切な検証を行い短期及び中長期の経営戦略を描くことができているかを確認」(同)するとしている。

金融庁の監督方針を解釈すると、地域金融機関には、経営陣が急激な社会・経済等の変化に対応しながら、中長期的に持続可能な収益力を維持し、成長分野への積極的なリスクマネーの供給や、中小企業への本格的な支援をする役割を果たしていくことが求められている。このためには、最初に現状のビジネスモデルの持続可能性について検証が必要となり、次に持続可能な収益力を有するビジネスモデルをどの事業分野まで求めるかが問題となる。その際には、実体経済の状況が資金循環面に投影され、地方銀行の収益力低下に歯止めがかからないという趣旨の指摘(※1)がされる現在の非常に厳しい収益環境において収益力の低迷から脱却するには以下の2つの方向性が考えられよう。

第一に、ブレークスルーとなるビジネスモデルは、現状の制度的に認められる事業範囲内での検討という論点がある。既存の事業範囲内で収益力の低迷から脱却するには、経営努力によるコストの削減が想定されるが、各地域金融機関とも人件費、物件費の削減を進展させている中、更に費用削減に踏み込むことは難しいとの一般的な認識がある。しかし、地域によっては、バランスシートが貸出のストックだけではなく、預金の減少によって縮小し始めた場合には、現在の規模の費用構造を維持することが困難になる可能性が高い。この観点から、地方の経済・社会構造の変化とともに、更なる人件費、物件費の削減が求められることも考えられる。この場合、バランスシートの規模を維持するための地域内の銀行の再編も考えられよう。その他には、保険・証券等他の金融分野での役務収益を伸ばすことも想定されるが、この分野でも地方の経済・社会構造の変化の影響を受けることは確実であり、収益の柱となる可能性は低いと想定される。

第二に、現在の事業範囲の外側に踏み込んで金融以外のビジネスモデルに収益力向上のブレークスルーを求めることが考えられる。この場合、銀行業と商業の制度的な分離の意義を改めて見直せるかという論点がある。これは、2000年に当時の金融再生委員会・金融監督庁が「異業種参入ガイドライン」をまとめて、事業会社が新規免許の取得を通じて銀行業に参入した時に行われた議論を見直す必要があろう。

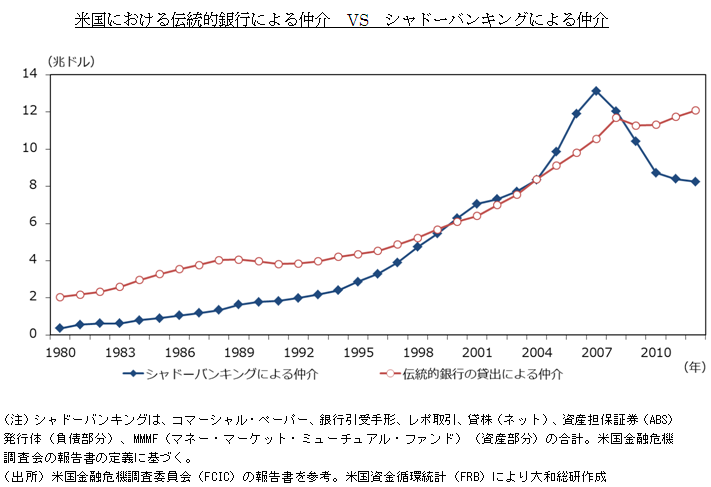

この当時、海外では、1999年にグラム・リーチ・ブライリー法(GLB法)が成立し、金融持株会社を通じた銀・証・保の相互参入が可能となった。さらに、この法律の審議過程では、更なる収益源を求め「銀行業と商業の分離」を見直すべきか焦点となった。この当時、銀行の収益力が低迷していた時代であり、銀行がその原因が1933年のグラス・スティーガル法の存在にあることを指摘して、ロビー活動を積極的に行っていた。この背景には、米国の投資銀行を含むシャドーバンキングが銀行の伝統的な貸出を上回る勢いで成長していた時期と重なる(下記グラフ)。欧州ではユニバーサルバンク、英国ではマーチャントバンクであり、欧州の国によっては一定の条件の下、銀行と事業会社が相互に参入することが可能であった。

日本国内では、こうした欧米の影響を受け、一般事業会社の銀行業への参入とともに、銀行業と商業の相互参入の議論もなされていた。ただし、利益相反、銀行業の健全性維持、市場の寡占化、セーフティネットの利益の漏出等が銀商分離規制を支持してきた論拠としてあげられていた。

グローバルな国際金融規制改革ではどうか。2013年9月のG20におけるリーマン・ショック以降の国際金融規制改革の成果を踏まえると、現状の規制の方向性は2000年当時と逆であることがわかる。米国のボルカー・ルール、欧州のリーカネン委員会報告書、バーニー委員の提案、英国のヴィッカーズ委員会等の内容は、如何に預金取扱機関と金融事業を含む他の事業との分離を図るかに焦点が当てられている。つまり、事業範囲ではなく、預金取扱機関が金融仲介機関としての本来の機能に事業範囲を限定することが求められているとも言えよう。

日本の地域金融機関が求められている役割と持続可能なビジネスモデルの両立は、上記の欧米各国の金融機関の健全性の状況の違い、大手金融機関と地域金融機関の規制対象の違いはあるが、このようなグローバルな規制改革の流れを考慮することも必要であると考えられよう。

(※1)「我が国金融業の中長期的な在り方について(現状と展望)」金融審議会(我が国金融業の中長期的な在り方に関するワーキング・グループ)2012年5月

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

- 執筆者紹介

-

金融調査部

主席研究員 内野 逸勢