新興国の課題-インドネシアの場合

2014年02月27日

過去に金融・通貨危機を経験した新興国は、短期の外貨建て債務比率を低下させ、外貨準備残高を増加させることでショックに対する一定の抵抗力を持つことに努めてきた。また一部の新興国は自国通貨建ての国債発行で海外から資金調達することが可能となり、通貨のミスマッチ問題はある程度緩和されている。そうしたことから何らかの理由によって国際金融市場が不安定化し、資金フローに逆流が生じたとしても、新興国がそのショックに簡単に押しつぶされる可能性は低下したと言われている。

ただし、リーマン・ショック後の展開として、米国の量的緩和を背景に中国やブラジルなど一部の新興国の多国籍企業が海外子会社を通じたオフショア市場でのドル建て債券発行を積極化し、結果的に外貨建て債務が大幅に拡大しているため、米国の金利上昇に対する新たな脆弱性が生じているという見方もある(※1)。

QE3縮小をきっかけとする新興国を巡る資金フローの変化は今のところ大きな危機に発展していないが、米国はいずれQE3縮小を完了し、利上げ局面に移行する。その過程で米国の超金融緩和を前提とした新興国の信用サイクルが、大きな修正を迫られる可能性がないとは言えない。米国の金融引締めが不可避のものである以上、新興国に望まれるのは、各国がそれぞれに抱える構造問題を自らの政策努力で解決することである。

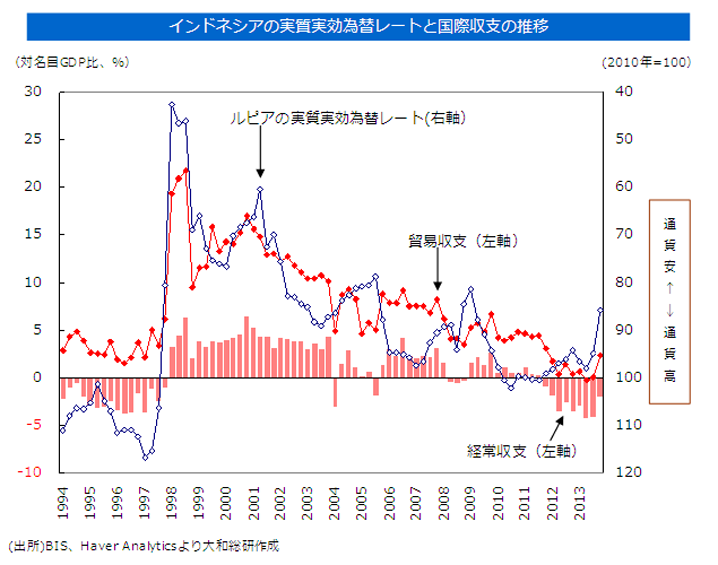

下の図はインドネシアの経常収支、貿易収支とルピアの実質実効為替レートを描いたものだが、実質実効レートの増価とともに貿易収支は縮小している。アジア通貨危機によってルピアレートは大幅に減価し、国民生活は一時大混乱に陥ったが、為替レートの減価が輸出競争力を回復させ、経常収支は黒字に転換した。しかし、ルピアの実質実効レートが増価するとともに貿易収支の黒字幅は縮小し、経常収支はアジア通貨危機以来の大幅な赤字に転落した。その結果、QE3縮小による新興国からの資金流出の動きの中で、インドネシアも脆弱性を持った国と見なされ、通貨防衛のための利上げを何度も強いられている。

一方、傾向的にルピアの実質実効レートが増価しているのは、貿易相手国と比較して相対的にインドネシアのインフレ率が高いためだが、その背景の一つに賃金上昇率の高さがある。チャイナ・プラスワンの有力国としてインドネシアは投資先として人気があり、日本をはじめ各国からの直接投資が増加している。経済成長による中間層の底上げは、当然、賃金上昇を伴うが、賃上げが行き過ぎれば競争力を喪失し、インフレや経常収支赤字の拡大など負の側面が現れる。

現在、ルピア下落によってインドネシアの輸出競争力が回復する好ましい兆候が現れている。ただ賃金上昇率を適度に制御することは、近い将来、米国の金融引締めが引き起こす資本流出の圧力を緩和するだけでなく、長期的に見た場合、インドネシアが中所得国の罠に陥ることを回避し、経済成長を持続させる意味でも大切なことである。

このコンテンツの著作権は、株式会社大和総研に帰属します。著作権法上、転載、翻案、翻訳、要約等は、大和総研の許諾が必要です。大和総研の許諾がない転載、翻案、翻訳、要約、および法令に従わない引用等は、違法行為です。著作権侵害等の行為には、法的手続きを行うこともあります。また、掲載されている執筆者の所属・肩書きは現時点のものとなります。

関連のレポート・コラム

最新のレポート・コラム

-

生成AIが描く日本の職業の明暗とその対応策

~AIと職業情報を活用した独自のビッグデータ分析~『大和総研調査季報』2024年春季号(Vol.54)掲載

2024年04月25日

-

大手生保は中長期の事業環境の変化に対応できるか

~本格化するビジネスモデル変革~『大和総研調査季報』2024年春季号(Vol.54)掲載

2024年04月25日

-

企業価値向上に向けて上場会社に高まるプレッシャー

『大和総研調査季報』2024年春季号(Vol.54)掲載

2024年04月25日

-

長期デフレからの本当の出口

『大和総研調査季報』2024年春季号(Vol.54)掲載

2024年04月25日

-

複眼的思考へのヒント

2024年04月24日